“Cashless economy”, la economía que no utiliza efectivo, es una idea que comenzó a discutirse a mediados del Siglo XX, pero que hoy es una realidad para un creciente número de consumidores, lo que está obligando a las empresas a adaptarse a una forma diferente de cobrar y en general, de gestionar sus finanzas.

Por ejemplo, la transformación de China ilustrada en el libro The Cashless Revolution del investigador Martin Chrozempa. Ahí se describe cómo una de las economías más influyentes del mundo se apoyó en la tecnología financiera. ¿Pero es algo que sucede en el entorno cercano? Aunque el espectro cashless es amplio, ya hay un conjunto de señales que delatan el cambio en el uso de medios electrónicos para pagos y cobros.

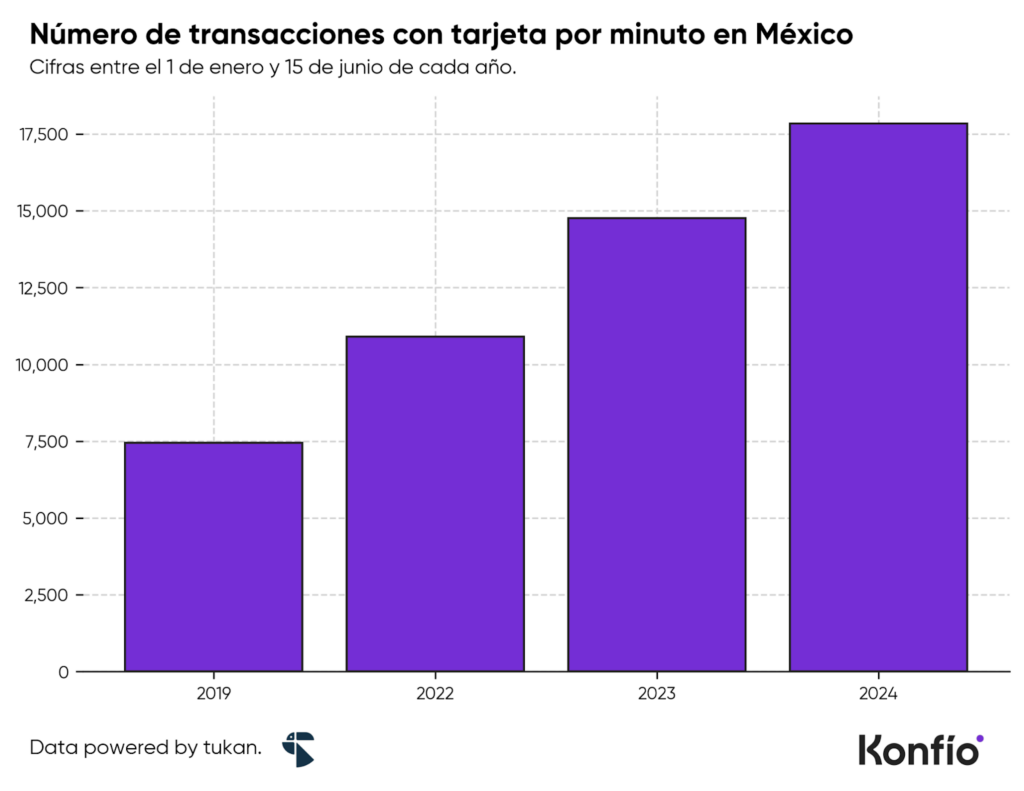

México hace parte de la tendencia. Durante 2023 los comercios procesaron más de 8.2 mil millones de transacciones con tarjetas de crédito, de acuerdo con el Banco de México. Esto sería equivalente a un aumento del 34% respecto al 2022, y casi el triple de lo observado durante el 2017.

En cuanto al cobro, la totalidad de las terminales punto de venta (TPV) de nuestro país procesaron alrededor de $4.9 billones de pesos durante 2023, un monto equivalente al 15% del PIB nacional, y un gasto de alrededor de $24 mil pesos por tarjeta durante el año.

La combinación terminales de pago y tarjeta demuestran un alto volumen de transacciones sin efectivo. Y no se trata únicamente del consumidor, sino que se cuentan también transacciones empresariales. La adaptación de los negocios a este comportamiento significa la diversificación de medios de cobro y el potencial aumento en ventas.

Las ventajas de las transacciones digitales suelen venir acompañadas de medios para monitorear sus ventas diarias, administrar inventarios y automatizar, por ejemplo, el seguimiento de facturas o la gestión de pagos de la empresa, por ejemplo con el uso de las tarjetas empresariales.

¿Cuántos negocios aceptan tarjeta en México?

En 2020 menos de la mitad (45%) de las empresas que operan en México habrían aceptado pagos con tarjeta para sus comercios, de acuerdo a la última encuesta de Financiamiento de las Empresas publicada por el INEGI.

Aunque esta cifra habría aumentado en más de 10 puntos porcentuales respecto a 2017, siguen siendo demasiados los negocios que podrían estar perdiendo ventas por falta de aceptación de pagos con tarjetas, sobre todo en aquellas regiones dónde los consumidores prefieren este método de pago pero son escasas las terminales de cobro.

¿Por qué es importante aceptar pagos con tarjeta?

En México ya hay más de 180 millones de plásticos en circulación, incluyendo tarjetas débito y crédito, algo así como 2 tarjetas por cada adulto en el país. Para poner esto dentro un contexto internacional, en el 2021 economías como la de Canadá y Reino Unido el número de tarjetas por adulto sería de más de 2.5, mientras que en países como España, Suecia e India la penetración sería ligeramente por encima de la mexicana con alrededor de 1.8 tarjetas per cápita.

Y no sólo es la cantidad, sino que los mexicanos cada vez más prefieren utilizar este método de pago. De hecho, al cierre del 2022, cerca del 31% de la población en el país acostumbra utilizar tarjetas de crédito o débito para pagar sus gastos diarios, versus un 20% previo a la pandemia.

Los datos apuntan a que el uso y preferencia por las tarjetas como método de pago probablemente seguirá en aumento durante los próximos años. Es por ello que es indispensable contar con una terminal punto de venta dentro de tu negocio para maximizar tus ventas y atender las necesidades de tus clientes.

México ya ingresó en la cultura cashless, la combinación tarjeta y terminal de pago es un indicador clave. Pero más allá de eso ya hay opciones para gestionar no sólo cobros, sino propinas y la generación de facturas por cada transacción, que hace énfasis en la eficiencia que acompaña la transacción digital.

En el caso de Konfío, la terminal de pago tiene estas funcionalidades, además de que no requiere vincularla con una cuenta bancaria específica y se pueden generar ahorros en comisiones de acuerdo con el giro de la empresa y la facturación anual.

Contenido elaborado en colaboración con Tukan